皆さん、「iDeCo(イデコ)」という言葉は聞かれたことがあるかと思います。

これは、ご自身で老後の資産を積み立てる年金のことです。税金が優遇される、とってもお得な制度です。

しかし、このiDeCoに、知らず知らずのうちに陥ってしまう可能性のある「落とし穴」があるんです。それが、「自動移管(じどういかん)」という仕組みです。

特に、お勤め先が変わった方や、専業主婦(夫)になった方、退職された方は要注意!「自分には関係ない」と思わずに、ぜひ最後まで読んで確認してくださいね。

そもそも「iDeCoの自動移管」って、どういうこと?

まず、iDeCoは「毎月お金を積み立てて、将来のために運用していく」制度です。

自動移管とは、簡単に言えば、「あなたがiDeCoの積み立てをストップして、必要な手続きをしないまま放っておいた」結果、「あなたの大切なお金を、国が指定した特別な場所へ強制的に移動させてしまう」ことです。

この「特別な場所」は、「国民年金基金連合会」というところが指定する、銀行のような機関です。

自動移管が起きるのは、こんな時!

どうしてこんなことが起きるのでしょうか?それは、あなたがiDeCoに加入できる「資格」が変わった時なのに、必要な手続き(届け出)を役所に提出しなかったからです。

自動移管が発生する主なケースは次の通りです。

- 会社員を辞めて、専業主婦(夫)になった時

- 会社を退職して、自営業者や無職になった時

- 勤めていた会社が、企業型DC(会社の年金制度)をやめてしまった時

- 60歳未満で会社を退職し、その後、新しい会社で企業型DCに入った時 (この場合は、前のiDeCoのお金を新しい会社の年金に移す手続きが必要です)

特に多いのは、「退職して無職になった」「専業主婦(夫)になった」のに、「国民年金」の種別が変わったことの届け出を、市役所やiDeCoの運営機関にしなかったケースです。

「もう年金を積み立てないからいいや」と放っておくと、数カ月後にあなたのiDeCoのお金は勝手に動かされてしまうのです。

自動移管の「3つの大きなデメリット」

では、自動移管されてしまうと、あなたの資産にどんなデメリットがあるのでしょうか?

デメリット1:お金が「増えるチャンス」がなくなる!

自動移管されたお金は、ほとんど増えない形で、そのまま塩漬けにされてしまいます。

iDeCoの最大の魅力は、「投資信託」などを選んで運用することで、お金を大きく育てられる点ですよね。自動移管されると、この運用(お金を増やす活動)が一切ストップしてしまいます。

大切な退職金の一部です。それが増える機会を失うのは、大きな損です。

デメリット2:高い「管理手数料」が毎月引かれる!

これが一番ショックかもしれません。

通常のiDeCoでは、毎月の積立金や運用残高に応じて手数料がかかりますが、加入者資格がなくなって半年放置すると、国民年金基金連合会にいよいよ自動移換されるというときには、4,348円の手数料がかかります。

それだけではありません。毎月管理手数料として、自動移管されたお金から「強制的に徴収される手数料」が発生します。

- 移管時の手数料: 4,348円が一度に引かれます。

- 毎月の管理手数料: 年間で数千円の手数料が、運用されていないお金から毎月引かれ続けます。

つまり、運用で増える見込みがないのに、手数料だけが延々と引かれていくのです。時間が経てば経つほど、あなたのお金はどんどん目減りしていくことになります。

令和8年4月より手数料がさらに上がります

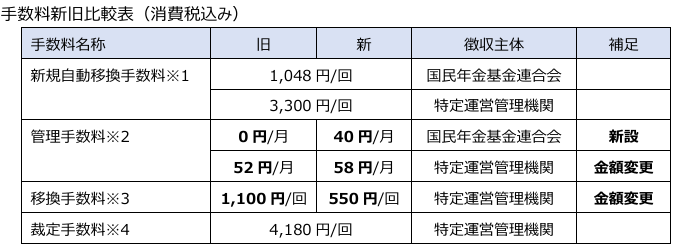

令和8年4月より、毎月の管理手数料は、自動移換された日の4ヵ月後から、資産の保管のために特定運営機関に対して月額52円(税込)の手数料が発生し、個人別管理資産から差し引かれます。この手数料の額が、2026年4月1日から月額58円(税込)になるというのです。

さらに、国民年金基金連合会に対しても、新たに月額40円(税込)の手数料が設けられました。自動移換者の資産管理コストが高騰しており、新規自動移換時の手数料だけでは賄いきれなくなってきたためです。

一方で、自動移換された資産をiDeCoに移換するにも、やはり移換手数料として1,100円(税込)がかかりますが、こちらは令和8年4月から550円(税込)に引き下げられます。自動移換者が、企業型DCやiDeCoに移換しやすいようになります。

出典:国民年金基金連合会「自動移換にかかる手数料改定のお知らせ」

デメリット3:お金を「受け取れる年齢」が遅くなるかも!

iDeCoは原則として60歳まで引き出せません。自動移管されたお金は、「通算加入者等期間」という、iDeCoに加入していた期間の計算がストップしてしまいます。

本来、60歳で受け取れるはずだったのに、自動移管されていた期間が長かったせいで、受け取り開始が61歳、62歳と遅れてしまう可能性があります。

今すぐ取るべき「3つの行動」

もし、「そういえば退職してから何も手続きをしていない!」と心当たりのある方は、焦らずに次の3つの行動を取ってください。

行動1:まずは「自動移管されているか」を確認する

【まだ自動移管されていない場合】

まずは、お使いのiDeCoの金融機関(証券会社や銀行など)に連絡を取り、「加入者資格の変更手続き」(例:会社員から専業主婦へ、会社員から自営業者へ、など)の書類を提出してください。書類が間に合えば、自動移管をストップできます。

【すでに自動移管されてしまった場合】

「国民年金基金連合会」から届く、お知らせのハガキや書類を確認してください。そこに、あなたが自動移管されたお金(特定運営管理機関という名前で管理されています)を、どこで管理しているかの情報が載っています。もし書類をなくしてしまっても、焦らず、「iDeCoのコールセンター」などに問い合わせれば、どこにあなたの年金があるか教えてもらえます。

行動2:お金を「iDeCo」へ戻す手続きをする

自動移管されてしまったお金を、再び運用できるiDeCoの口座へ戻す手続きが必要です。これを「移換(いかん)」と呼びます。

iDeCoを取り扱う金融機関(証券会社や銀行など)を選びます。その金融機関で「iDeCoの再加入(または移換)手続き」を行います。この手続きは少し手間がかかりますが、一度やってしまえば、手数料のムダ遣いを止め、再び運用をスタートできます。金融機関の窓口やコールセンターに相談しながら進めましょう。

行動3:これからの「お金の置き場所」を決める

せっかくiDeCoに戻すなら、これからの老後資金をどうするか、考えてみましょう。

- もう運用はしたくない場合: 元本割れのない「定期預金」や「保険」といった、安全性の高い商品を選んでお金を置いておくことができます。

- まだ増やすチャンスが欲しい場合: 比較的リスクの低い「バランス型投資信託」など、少しでも増える可能性がある商品を選び、運用を再開しましょう。

まとめ:知っているか知らないかで大違い!

iDeCoの「自動移管」は、知らずに放っておくと、手数料で大切なお金が減り続け、増えるチャンスも失ってしまうという、大事な年金資産を目減りさせてしまう厄介な仕組みです。

- 自動移管は「手続きを怠ったペナルティ」

- 最大のデメリットは「手数料負け」で資産が減ること

- 解決策は「iDeCoの再加入(移換)手続き」

もし心当たりのある方は、今日をきっかけに、ぜひご自身のiDeCoの状況を確認してみてください。賢い老後生活のためにも、あなたの貴重な資産をしっかりと守りましょう!

コメント