こんにちは、人生100年時代をイキイキと過ごすためのヒントを発信するブロガーのなるさんです。

最近、インターネットやSNSで「生命保険はもういらない!」なんて話を目にすることが増えましたね。日本の健康保険は手厚いし、高額な医療費がかかっても「高額療養費制度」があるから、民間の保険は必要ない、という意見もよく耳にします。

確かに、ムダな保険はすぐにでもやめるべきです。でも、「すべての生命保険が不要」というのは、少し考え直す必要があるかもしれません。

今回は、「健康保険と生命保険の役割の違い」をわかりやすくお伝えした上で、シニア世代だからこそ知っておきたい「本当に必要な生命保険3つ」について、お話ししたいと思います。

健康保険と生命保険は、そもそも役割が違います

民間の生命保険が不要と訴える主なポイント

「日本の健康保険制度のおかげで医療費の自己負担は3割だけでよい。」

「仮に高額な医療費になっても高額療養費制度によって、一定額以上は払わなくていい。」

「そもそも、国民健康保険制度の対象外となるような高額の治療は、厚生労働省が国民健康保険の対象として認めていない治療である。」

確かに、日本の健康保険制度は非常に充実しており、医療費の自己負担を大幅に軽減してくれる素晴らしい仕組みです。しかし、健康保険制度があるからといって、必ずしも民間の生命保険が不要とは言い切れません。なぜなら、健康保険と生命保険は、それぞれ異なる役割を担っているからです。

例えるなら、「健康保険」は、病気やケガをしたときに、治療費の自己負担を軽くしてくれる「お財布のガードマン」。一方、「生命保険」は、万が一のことがあったときに、残された家族の生活を支える「家族の未来を守る盾」です。

では、具体的にどんな違いがあるのか、見ていきましょう。

日本の健康保険の役割

健康保険は、病気やケガで病院にかかったときに、私たちの負担を軽くしてくれる制度です。

- 医療費の負担を軽くしてくれる: 病院での診察、検査、手術、入院などにかかる費用を、通常は3割だけ負担すれば済みます。

- 高額な医療費を助けてくれる: 1ヶ月の医療費が一定の金額を超えた場合、超えた分が戻ってくる「高額療養費制度」があります。これで、たとえ大きな病気になっても、自己負担がものすごく高くなるのを防いでくれます。

- お給料を一部補ってくれる: 会社員の方が病気やケガで仕事を休んだとき、「傷病手当金」としてお給料の一部がもらえる制度もあります。

民間の生命保険の役割

生命保険は、健康保険だけではまかないきれない、大きなリスクに備えるためのものです。

- 残された家族の生活費を用意する: もしものことがあった場合、残されたご家族が生活に困らないように、まとまったお金を準備することができます。健康保険には、このような「亡くなった後の保障」はありません。

- 病気やケガで働けなくなったときに備える: 重い病気やケガで働けなくなったとき、「高度障害」として、保険会社から一時金や年金が支払われる保険もあります。

- 自由診療の治療費をカバーする: がん保険や医療保険は、健康保険が使えない「先進医療」や「自由診療」の治療費をカバーしてくれます。

健康保険だけでは不安なこと

健康保険はとても素晴らしい制度ですが、これだけではカバーしきれないことがあります。

- 亡くなった後の生活費: 健康保険は、あくまでも生きている間の医療費をカバーするものです。残されたご家族の生活費、お子さんの教育費、お葬式代などは、ご自身で準備する必要があります。

- 入院中の思わぬ出費: 入院したときの個室代(差額ベッド代)や食事代、パジャマや日用品代は、自己負担になります。

- 長期の療養で収入が減る: 会社員の場合、傷病手当金は受け取れますが、期間が決まっています。自営業やフリーランスの方は、そもそもこの制度がありません。長期にわたる療養で収入が途絶えてしまうと、生活が苦しくなるかもしれません。

このように、健康保険と生命保険は、「助け合う」ことで、私たちの生活をより安心して守ってくれる存在なのです

生命保険を考える際に大事なこと

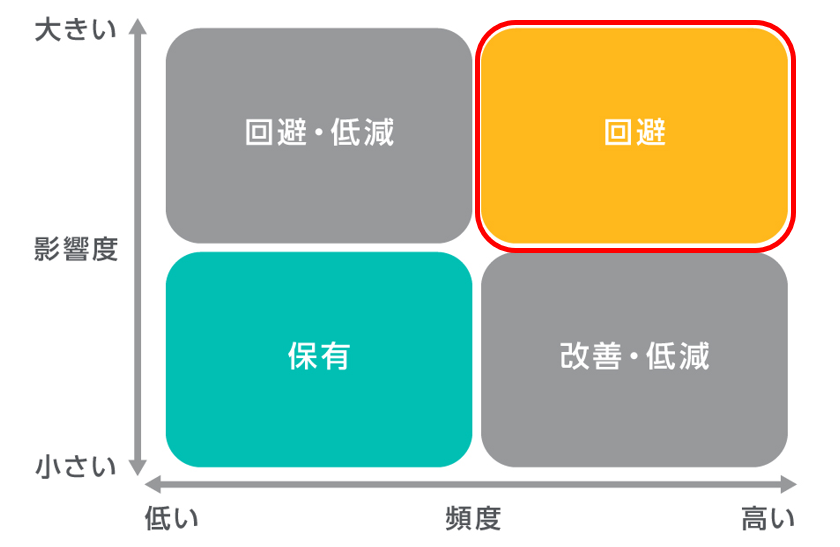

これは、リスク対応策を検討する際に用いられるマトリクス図です。

縦軸に「影響度(大きい → 小さい)」、横軸に「頻度(低い → 高い)」を取り、リスクを4つの領域に分類して、それぞれの領域に適した対応策を示しています。

各領域とその対応策は以下の通りです。

- 右上:頻度が高い × 影響度が大きい → 回避

- 発生する可能性が高く、発生した場合の影響も大きいリスクに対しては、そのリスクを回避することが最も望ましい対応策となります。活動そのものを中止したり、リスク源を排除したりするなどの対策が考えられます。

- 左上:頻度が低い × 影響度が大きい → 移転

- 発生頻度は低いものの、一度発生すると大きな影響を及ぼすリスクに対しては、移転を検討しましょう。保険への加入や、被害を最小限に抑えるための備えなどが考えられます。

- 右下:頻度が高い × 影響度が小さい → 改善・低減

- 頻繁に発生するものの、一つ一つの影響は小さいリスクに対しては、その頻度を減らす、あるいは発生した際の影響を小さくするための改善策や低減策が有効です。業務プロセスの見直しや、予防策の徹底などが考えられます。

- 左下:頻度が低い × 影響度が小さい → 保有

- 発生頻度が低く、発生した場合の影響も小さいリスクに対しては、特別な対策を講じずに保有するという判断もありえます。対策にかかるコストが、リスクによる損失よりも大きい場合などが該当します。

生命保険は、「めったに起こらないけれど、もし起こったら大変なことになる」というリスクに備えるためのものです。

例えば、一家の大黒柱が亡くなることや、重い病気で働けなくなることは、そう頻繁には起こりませんが、もし起こってしまったら、ご家族の生活に大きな影響を与えてしまいます。

そういったリスクを避けるために、最低限入っておきたい生命保険を3つご紹介します。

もしものときに備えるための生命保険3選

1.収入保障保険|ご家族の生活と教育費のために

「収入保障保険」は、もしもご自身に万が一のことがあったときに、残されたご家族が毎月お給料のように保険金を受け取れる保険です。

お子さんがいるご家庭や、自営業で働いている方など、ご自身が亡くなった後も安定した収入が必要なご家庭にとって、特に重要な保険と言えます。

安心ポイント: 毎月一定のお金がもらえるので、亡くなった後の生活費や、お子さんの教育費を計画的にまかなうことができます。

注意ポイント: 生きている間のケガや病気、介護には備えられません。あくまでも、亡くなったときに備える保険です。

教育費をまかなう収入保障保険の特徴

- 生活費の一部として: 毎月支払われる保険金は、生活費全体を支えることを想定しています。その中から学費を捻出することになります。

- 必要な期間に合わせて設計: 子供の成長に合わせて必要な保障額を逓減させる設計にすることで、効率的に学費を含めた生活費を準備できます。

- 死亡・高度障害が保険金支払いの条件: 保険金が支払われるのは、被保険者が死亡または高度障害状態になった場合です。生存している間の学費準備には直接的には役立ちません。

収入保障保険は、遺された家族の生活費を幅広く支える保険であり、その保険金を学費に充てることはできます。しかし、学費の準備に特化した保険ではありません。ご自身の家族構成、経済状況、教育方針などを考慮して、最適な方法を選ぶことが大切です。

2.医療保険|自営業やフリーランスの方のために

会社員や公務員には、病気やケガで会社を休んだときに、お給料を一部もらえる「傷病手当金」という制度があります。しかし、自営業やフリーランスの方は、この制度を利用できません。

そのため、入院などで働けなくなると、収入が途絶えてしまうという大きなリスクがあります。

「医療保険」は、入院したり手術を受けたりしたときに、まとまったお金が受け取れる保険です。これで、働けない間の収入の減少を補うことができます。

安心ポイント: 入院日数に応じて給付金がもらえたり、手術や通院でもお金がもらえたりと、入院中の出費をカバーしてくれます。

注意ポイント: 終身タイプと定期タイプがあり、保険料や保障期間が異なります。ご自身の働き方や生活スタイルに合わせて選びましょう。

3.一時払終身保険(円建て)|相続のお金を用意するために

「相続」と聞くと、なんだか難しそうに感じるかもしれませんね。

実は、土地や家などの「不動産」は、現金に変えるのが大変です。もし不動産を相続することになった場合、相続税を払うためのお金や、兄弟姉妹で分ける「代償分割」のためのお金が急に必要になることがあります。

「一時払終身保険」は、まとまったお金を一度に払い込んで、一生涯の死亡保障を準備する保険です。

安心ポイント:

・相続税を払うお金や、兄弟姉妹に現金を渡すお金を、スムーズに用意できます。

・健康状態があまり良くなくても加入しやすい場合が多く、シニア世代の方でも検討しやすいのが特長です。

・亡くなった後、すぐに現金が受け取れるので、急な出費にも対応できます。

「代償分割」って何?円満な相続のために知っておきたいこと

人生100年時代、50代の私たちも、そろそろ親の相続や、自分自身の相続について考える時期に差し掛かっていますね。

相続というと、遺言書や税金など難しい話がたくさんありますが、特に頭を悩ませるのが、土地や家といった「分けにくい財産」です。

日本では、相続する財産に占める土地や家の割合が今でもおよそ4割と、とても高いことをご存知ですか?現金や預金ならきっちり分けられますが、土地はそうはいきません。

兄弟姉妹で1つの土地を分け合おうとすると、「誰が住むの?」「売却するの?」「どうやって分けるの?」と話し合いがこじれ、せっかくの家族のつながりが壊れてしまう「争族」になってしまうことも少なくありません。

そこで知っておきたいのが、「代償分割」という方法です。

「代償分割」は、話し合いをスムーズにする魔法の解決策

「代償分割」とは、一言で言うと「不動産を相続する人が、他の相続人に代わりのお金を支払う」という、円満に相続を進めるための方法です。

例えば、お父さんが亡くなって、1,000万円の価値がある実家を、お母さんと2人のお子さんで相続することになったとします。

このとき、もしお母さんが実家をすべて相続したいと考えた場合、お子さんたちに「代わりに、お金で受け取ってほしい」とお願いするわけです。

代償分割を成功させるための具体的な準備

代償分割を行うには、お金を支払うための「現金」が必要になります。

このお金をスムーズに準備するために有効なのが、「生命保険」です。

例えば、お父さんがあらかじめ生命保険に加入し、お母さんを受取人にしておくとどうなるでしょうか。

- お父さんが亡くなった後、お母さんは保険会社からすぐに現金を受け取れます。

- このお金を使って、お母さんは実家を相続し、お子さんたちにそれぞれお金を渡すことができます。

このように、生命保険を上手に活用すれば、相続税の支払いだけでなく、「代償分割」の元手を確保でき、大切な家族が「争族」になるのを防ぐことにもつながります。

今からでも、ご家族で将来について話し合い、早めに準備を始めておくことが大切です。

まとめ:生命保険は「いらない」ではなく「必要なものを選ぶ」

生命保険が必要かどうかは、ご家族構成や経済状況、将来設計によって一人ひとり違います。「健康保険があるから不要」とひとくくりにするのではなく、ご自身の生活に足りない部分を補うという考え方が大切です。

今回ご紹介した3つの保険は、もしものときに大きな安心を与えてくれる、まさしく「盾」のような存在です。ご自身の生活を振り返り、何が足りないのかを考えてみてください。

もし「自分にはどんな保険が必要なんだろう?」と悩んだら、専門家であるファイナンシャルプランナーに相談してみるのも良いでしょう。

ご自身の未来を守るために、今一度、保険について考えてみてはいかがでしょうか?

保険相談後アンケート回答で、豪華グルメギフトを「全員」にプレゼントいたします!

コメント