皆さま、大切な老後資金、どのように増やしていこうかと考えていらっしゃいますか?最近よく耳にする「外貨建て保険」について、ちょっと気になるお話があります。

外貨建て保険って、そもそも何?

外貨建て保険とは、皆さまからお預かりした保険料を、日本円ではなく、アメリカドルなどの外国の通貨(外貨)で運用する保険のことです。保険料の支払いはもちろん、将来受け取る保険金や解約した時に戻ってくるお金も、外貨で受け取ることができます。

特に、一度にまとめて保険料を支払う「一時払い」という形が多く、米ドル、ユーロ、豪ドルなどで運用される商品がたくさんあります。

外貨で運用するので、例えば「1ドル100円」だったのが「1ドル150円」のように円安になれば、円に換算した時に受け取れるお金が増えます。でも、反対に「1ドル100円」が「1ドル90円」のように円高になってしまうと、支払った保険料よりも受け取れるお金が減ってしまう(元本割れ)可能性があるんです。

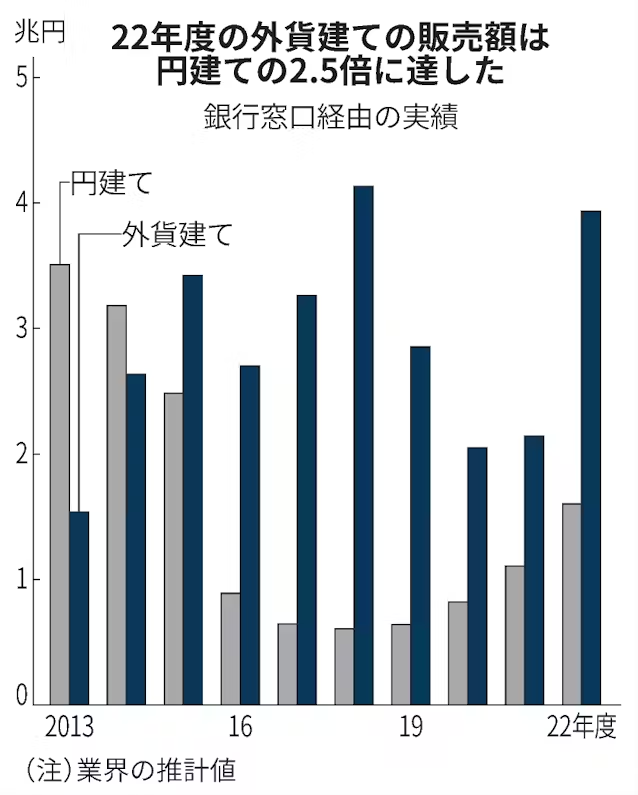

実は、2022年度には、銀行の窓口で販売された外貨建て保険の金額が4兆円近くにもなり、これは前の年の約1.8倍、日本円の保険商品の約2.5倍にもなったんです。一時期は、外貨建て保険が日本円の保険を圧倒するほどの勢いでした。

最近は日本円の金利も少しずつ上がってきていますが、米ドルや豪ドルは比較的高い利回りが期待できるということで、今でも人気があります。

なぜか短期間で解約される外貨建て保険

そんな絶好調に見える外貨建て一時払い保険ですが、実は少し変わったデータが明らかになりました。

本来、こういった保険は10年以上といった長い期間で運用することを前提としているのに、わずか4年という短い期間で、なんと6割もの契約が解約されていることが、金融庁の調査でわかったんです。

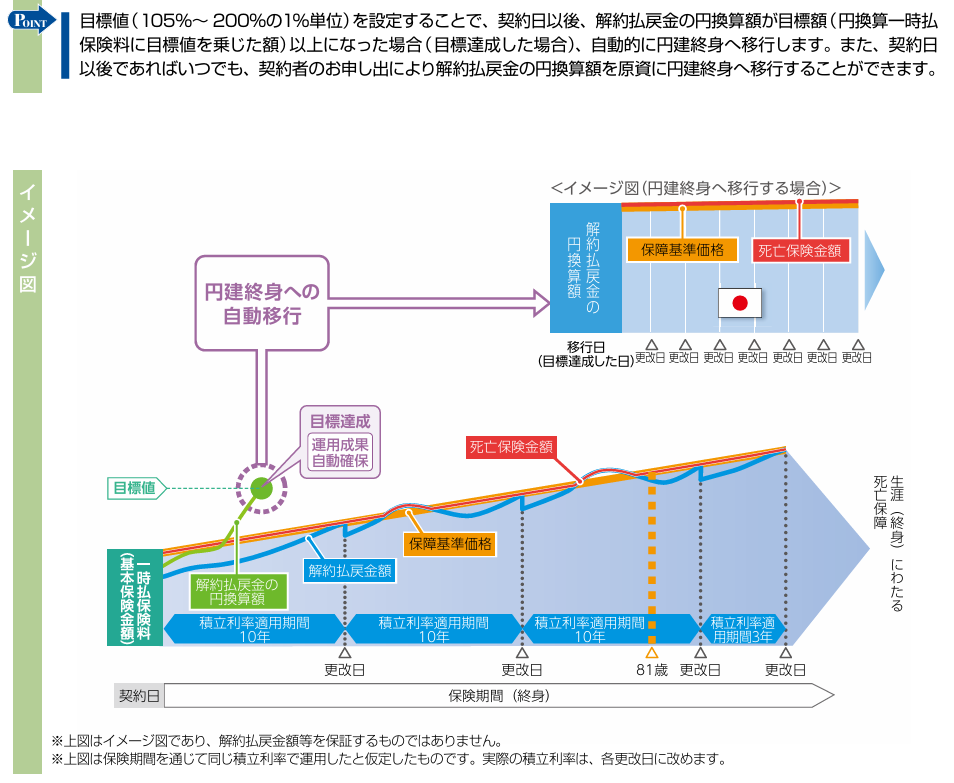

その中でも、「ターゲット型(目標到達型)」と呼ばれる、ある特徴を持つ商品が特に注目されています。これは、契約する時に「これくらい増えたら円に換えよう」という「運用目標」をあらかじめ決めておき、その目標に達したら自動的に日本円の保険に切り替わるというものです。

最近の歴史的な円安の影響で、この目標に短期間で到達してしまうケースが非常に増えました。

するとどうなるかというと、円安のおかげで目標に早く到達し、自動的に保険が解約されます。そして、保険を販売した銀行などの金融機関は、その解約したお客様にまた同じような商品を勧めることで、さらに「販売手数料」を受け取れる仕組みになっていたんです。

最近は「貯蓄から投資へ」という流れが広がっていて、新しいNISA(少額投資非課税制度)も始まり、私たち個人の金融資産を巡って、金融業界では激しい争奪戦が繰り広げられています。

このような、いわば「乗り換え販売」が、外貨建て一時払い保険の販売数を伸ばしていた一つの理由だったのです。

「ターゲット型」って何が悪いの?

ターゲット型(目標到達型)とは

出典:三井住友海上プライマリー生命 外貨建て定額終身保険(円建終身以降特約付)ご契約様用商品説明資料

「ターゲット型(目標到達型)」は、事前に決めた目標額に到達すると、利益を確定し、運用利回りが比較的低い日本円の保険に自動的に切り替わる商品でした。

もしお客様が外貨建てのままで運用を続けたいと思っても、一度解約されてしまうと、また新しく契約し直す必要がありました。金融庁は、この仕組みによって、お客様が不要な手数料を繰り返し支払っているのではないかと心配していたんです。

特に円安の時には目標額に早く到達しやすかったため、より短い期間で何度も契約し直すケースが増えていました。

このターゲット型がなくなれば、お客様は再び同じ保険を契約し直す手間や費用を省くことができます。しかし、為替の動きによっては受け取るお金が減ってしまう(目減りする)リスクがあることも忘れてはいけません。

大手保険会社が「ターゲット型」を販売停止に!

そんな人気のあった外貨建て保険の「ターゲット型」ですが、なんと大手保険会社が相次いで販売停止を発表しています。また、外貨建て一時払い保険の「目標値設定機能(ターゲット型)」自体をなくしたり、お客様や販売する金融機関の希望で外せるようにしたりしています。これは、金融庁からの指摘や、生命保険業界のルール(ガイドライン)の改定を受けた動きで、一部の銀行もこの変更を望んでいたと言われています。

例えば、日本生命保険は2025年4月から、ターゲット型を廃止すると発表しました。その他、第一生命保険も2024年5月からターゲット型を新規で設定できないようにするなど、各社で対策が進められています。

金融庁が警鐘を鳴らす「L字型」手数料の闇

「顧客にとって経済的合理性があるとは言えない」(金融庁)

金融庁は今年4月に公表した報告書で、「外貨建て保険で短期間での解約が頻繁に起こり、お客様が払う手数料が膨らんでいる」と強く警告しました。ターゲット型の契約は、まさに「乗り換え販売」を促す仕組みであり、「お客様にとって得だとは言えない」と指摘したのです。

金融庁は、金融機関が保険会社から受け取る「販売手数料」の仕組みに問題があると見ています。

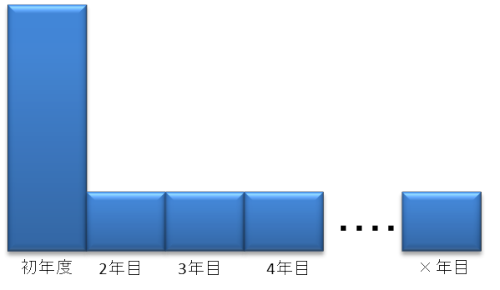

問題視される「L字型」手数料とは?

【保険契約の販売手数料体系「L字タイプ」】

金融庁が特に問題視しているのが、契約した最初の年に多くのお金が支払われる「L字型」と呼ばれる手数料の仕組みです。

これは、販売会社が新しい契約を取ることや、既存の契約を乗り換えさせることを重視するようになり、2年目以降のお客様へのフォローが手薄になりがちになる恐れがあるためです。

銀行や証券会社などの販売会社が、保険会社から受け取る外貨建て保険の契約初年度の販売手数料は、なんと4〜7%程度にもなります。これは、投資信託の販売手数料などと比べてもかなり高い金額です。販売会社にとって、この高い手数料を得るために外貨建て保険を強く勧める大きなメリットがあったわけです。

さらに、乗り換え販売を行うことで、販売会社は高額な手数料を二重に受け取ることができ、これが販売会社にとって大きな利益となっていました。運用目標を控えめに設定しておけば、目標に到達するタイミングが早まり、すぐに新しい契約への乗り換えを提案しやすくなります。特に円安の局面では、まさに「手数料の稼ぎ時」だったと言えるでしょう。

ただし、金融庁が問題視しているとはいえ、多くのお客様が損をしているわけではないようです。大手生命保険会社や銀行によると、円安が進んだことで、多くのお客様は手数料を払っても一定の利益を得られており、今のところ苦情はそれほど多くないとのことです。

しかし、外貨建て保険に関する苦情は減ってはいるものの、他の保険と比べると、まだまだ高い水準にあるのが実情です。

今後の外貨建て保険の販売手数料はどうなる?

金融庁の指摘を受け、生命保険各社は手数料の仕組みを見直す方向で検討を進めています。

日本の国内最大手の保険会社は、販売手数料の仕組みを見直します。これまで、最初の年に多く支払われていた販売手数料を半分程度に減らし、2年目以降の手数料の割合を高める形にシフトする予定です。

他の大手保険会社も、このような状況を改善するために、最初の年の手数料を減らし、2年目以降の手数料を増やすという、より「平らなL字型」に近い新しい手数料体系を検討しており、来年の春以降には変わっていくと予想されます。

しかし、投資信託などの手数料は公表されているのに、保険会社が販売する商品の販売手数料は、私たち消費者には全くわからない状況です。

手数料の見直しは、保険会社にとってはマイナスになる可能性もあります。保険会社関係者からは、最初の年の手数料が減ることで、「銀行などで商品が売れなくなるのではないか」と心配する声も聞かれます。

最近は「円建て保険」の販売が急増中!

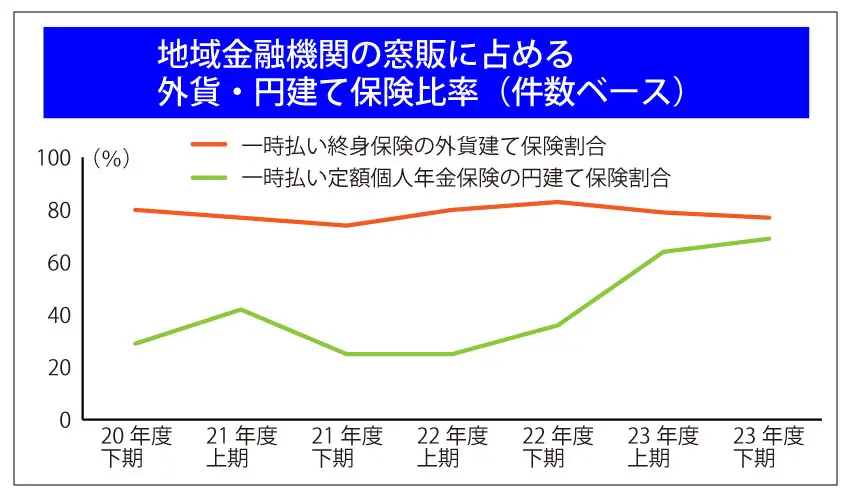

出典:ニッキン6月21日号掲載

ここ最近、各金融機関の保険窓口で、一度にまとめて保険料を支払う「一時払い定額個人年金保険」という種類の円建て保険の割合が急激に増えています。2023年度の下半期には、年金保険全体のうち、円建て保険が約7割を占めるまでになりました。2022年度上半期の25%からすると、驚くほどの伸びです。

その理由の一つが、金融庁による「L字型」手数料の見直しの指摘を受け、各保険会社が手数料体系を見直す方向で検討しているためです。

その影響で、各金融機関が社員の成績評価の仕組みを見直し、外貨建て保険と円建て保険の評価の差をなくしたことで、円建て保険の販売が増えていると見られています。ある金融機関では、「外貨建て保険に偏っていた売れ筋商品が分散され、より自然な形で円建ての年金保険が増えたのではないか」という声も出ています。

また、金利が上がっていることも追い風になっています。日本銀行が今年の3月にマイナス金利政策を解除し、7月にはさらに金利を上げる(追加利上げ)など、金利が上昇傾向にあります。これを受けて、大手生命保険会社は、契約時に保険料をまとめて支払う一時払い型の保険の「予定利率」を上げてきました。これにより、これまでよりも保険料が安く、より魅力的な商品が発売されています。

特にシニア層の皆様にとって、長く生きるリスクに備えるための年金保険は根強い人気があります。公的年金に上乗せして、老後の生活に備えたいというニーズがあるからです。

一方で、外貨建て保険のように為替の変動リスクを伴う商品を選ぶお客様は少なく、元本が保証されて目減りしない円建て保険を選ぶお客様が多いという声も聞かれます。

今後、日本の金利がさらに上がっていけば、円建て商品への需要がますます高まる可能性も十分にあります。

まとめ

退職金など、まとまった大切なお金を外貨建て保険商品に投資することは、為替の変動リスクなど、さまざまなリスクを背負うことになります。それでも、内容をしっかり理解して納得の上で購入されるのであれば全く問題はありません。

しかし、金融機関に勧められるがままに、手数料が高い金融商品(金融機関にとってメリットのある商品)を購入することは、賢い選択とは言えません。

老後の資産を長く持たせるためには、リスクを分散させること、また、手数料を抑えることが重要であり、そのためには、新NISAなどを活用した投資信託などを選択肢に入れながら、ご自身に合った金融商品を選ぶようにしましょう。

今回のブログ記事で、外貨建て保険の販売手数料の裏側について、少しでもご理解いただけたでしょうか?ご自身の老後資金を守るためにも、情報収集はとても大切です。何か気になることがあれば、いつでもご質問ください。

参考記事:隠されたコストとリスク: 外貨建て保険 やってはいけない理由

参考記事:これから新NISA始める方: 賢い新NISA活用法3選!

コメント